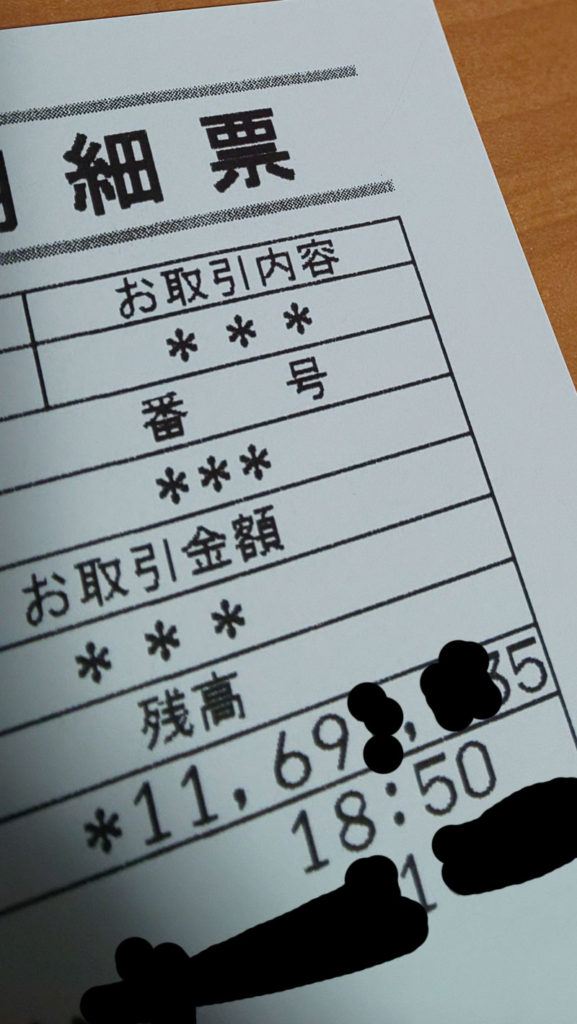

順調に微増し続けているサクセスファンドがようやく1169万円を超えてきました^^

1192つくろう鎌倉幕府的な感じで1169ってのは語呂がいいですね。

4649!みたいな

( ^ω^)・・・

大したお金ではありませんが、放置プレイファンドですのでこのまま放置です。

順調に育ち続けてくれるように見守っていきたいと思います^^

さて今日は、

ドルコスト平均法について

書きたいと思います。

まずなぜこの話題に触れるかというと、勝間和代さんがおすすめしていたんですよ。

資産を増やすにはドルコスト平均法で不動産リート、つまり不動産投資信託を買い続けましょう、的な事を言ってました。

もちろんリートといっても様々ありますし、投資信託も様々ですのでどれでも好きなものを買えばいいと思いますが、実はこの手の話には落とし穴があります。

まず、私はこの手の投資信託には投資はしていません。

いや、まあ実際はしてるのですが、それは付き合いでしてるだけであって、遊び金を投資してるレベルです。

つまり毎月増えようが減ろうが知ったことではないお金を投資しているわけです。

しかしドルコスト平均法で資産やお金を増やしましょう!

という話になるとそんな事はやってません。

なぜなら、非常に効率が悪いからです。

そうなんです。

ドルコスト平均法って凄く効率が悪いんですよ。

いやね、利回りがいいという事はですよ、それだけ変動するという事ですからね。

利益が乗る時もあれば乗らない時もある。

損失が出ても買い続けるし、利益が出てもさらに買い続ける。

気付いたら2倍になってるかもしれませんが、半分になってるかもしれません。

それでも毎月買い続ける、って、

これ効率悪すぎませんか?

というのも、もしですよ、もし急にお金が必要になったとします。

その時に投資するお金を引き出す事になったとして、もしその時点で大きなマイナスになっていたらどうしますか?

それでもお金が必要だから解約して引き出すわけですが、その時点では大きなマイナスになってしまいますよね。

もちろん利益が乗っている時に引き出せば儲かります。

でもそれは、どのタイミングでお金が必要になるかわからない多くの人にとってはリスクでしかありません。

外貨預金なんてのも同じで、いくら利率がいいからといって、為替変動があるからといって、引き出すタイミング次第で良くも悪くもなるわけです。

しかし利益しか考えていないと、銀行の利率と比べてしまってそういう事が考えられないのです。

ましてや、ちょっと10万円投資したら20万円になっちゃったなんて場合には、どんどんドルコスト平均法で買い増ししたりするのが人の常です。

まあこういう人がいるから金融の仕事は成り立つわけですが、賢い人はそういう理屈がわかっています。

だからこそ私は投資するお金をドルコスト平均法で使ったりはしません。

私が投資するのはあくまでもFXとネットビジネスのみです。

これ以外のことには投資していません。

なぜなら、それが一番効率的だからです。

私がトレードするFX、ファンド、そしてネットビジネス。

これ以上に利回りを出せるものは存在しません。

世の中のどのサービスを利用しようが、絶対に無理です。

なぜなら、私が運用するものが世界一稼げるとわかっているからです。

あ、あくまでも私の資産を運用した場合は、ですよ。

勘違いしないでくださいね。

私の資産を投資した場合に、世界中どこを探しても、自分が運用する以上の利益を出せるところはないわけです。

意味がわかりますかね?

私も友人知人に保険屋さんや金融系の人がいますのでしょっちゅう色々と勧められます。

付き合いで買っているものもありますが、それはあくまでも付き合いです。

ひっくり返ってもその人が勧めてくるものに投資なんかしません。

もちろん勝間和代さんが推奨するドルコスト平均法で投資する事もありません。

ちなみに私は勝間和代さんが嫌いなわけではありませんからね。

あの方はとても優秀ですし学べる事は多いです。

でもドルコスト平均法だけは賛成できないという事です。

なぜなら、ドルコスト平均法は多くの人には向かないからです。

でもドルコスト平均法がまったく使えないかというと、決してそうではありません。

では一体どういう人ならドルコスト平均法に向いているのか?

それは、多くの資産がある人です。

最低でも投資するお金が数千万、数億円以上あって生活費や余裕なお金とは別に投資するだけの余裕がある人、にはドルコスト平均法は向いています。

理由はわかりますよね?

まずそういう人は、急にお金が必要になる事がありません。

投資するお金とは別に数億円のお金があれば、まずお金が必要になる事がないからです。

そういう人は遊び金でドルコスト平均法をすれば資産を大きく増やす事が可能です。

資産が増えた時に売り抜けて引き上げる。

そしてまた投資する。

これを繰り返す事で、下げて上げた時に利食いできるわけです。

でもこれができるのは、下げに耐えられるだけの余力、想定以上のドローダウンでも買い増しができる人にしかできない技です。

下げでも買い続けるという事は、上げた時に儲かりますよね。

でも利食いをしたあとから買い続けるという事は、天井から買う事になりかねません。

そうなるとあとは下げるだけですが、下げている間も買い続けるわけですから、もうおわかりですよね?

つまりこれができる人というのは、一部の限られた資産家だけなのです。

そういう資産家はずっとお金持ちだという理由はそういう面にもあるわけです。

まあそんなところで、ドルコスト平均法では多くの人が稼ぐどころか資産を増やすどころか大きく減らす事が多いですので、しっかりと見極める必要があります。

安易にドルコスト平均法だと余力がないのに投資をし続けると、お金が必要な時に大損する、という悪循環になりますので注意してくださいね。

まあ結論を言ってしまうと、トレーダーたるもの、自分のトレードこそが最大最高最強の投資先だという事を自覚しなければなりません。

ほんと、これ以上の投資先なんてあるわけないんですよ。

逆にトレーダーがそんな事をしていたらプロ失格でしょう。

自分のトレードよりもドルコスト平均法とか言ってるわけですから終わってます。

自分のトレード以上の投資先はない、という結論をよく自覚する事ですね^^